Wat betekend dit voor jou als ondernemer?

Het kabinet heeft 17,2 miljard euro uitgetrokken om de koopkracht een beetje te herstellen. Het grootste deel zullen ze financieren uit meevallers, maar ook bedrijven en particulieren moeten bijdragen. Wat betekend dat voor jou als ondernemer?

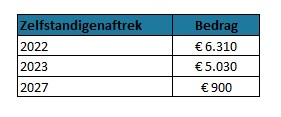

Snellere afbouw zelfstandigenaftrek

Het kabinet wil een deel van het koopkrachtpakket financieren door de zelfstandigenaftrek nog sneller af te bouwen. In 2022 mag je nog €6.310 van je winst aftrekken. Dat bedrag gaat in de komende jaren, twee keer sneller dan in het coalitieakkoord afgesproken, omlaag tot uiteindelijk €900 in 2027.

Afschaffing Fiscale Oudedagreserve (FOR)

Als ondernemer mag je een deel van je winst doteren aan de FOR. Op die manier betaal je over dat deel van je winst, nu nog geen belasting. Het kabinet gaat deze fiscale aftrekpost afschaffen. Per 1 januari 2023 kun je niet meer doteren aan de FOR. Volgens Minister Kaag doteren op dit moment ongeveer 80.000 ondernemers jaarlijks gemiddeld €6.000 aan de FOR.

Einde aan middelingsregeling

KNAB Bank heeft in 2021 een onderzoek gedaan naar de bekendheid van de middelingsregeling. Nederlanders laten maar liefst €163 miljoen per jaar liggen doordat ze de regeling, waarmee je bij een schommelend inkomen belastinggeld kunt terug vragen, niet kennen.

Die regeling verdwijnt per 1 januari 2023. Volgens het ministerie van Financiën is het te duur, te onbekend en vooral aantrekkelijk voor de hoge inkomens.

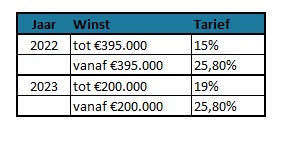

Vennootschapsbelasting gaat omhoog

Heb je een bv of een nv? Dan betaal je waarschijnlijk vennootschapsbelasting over de winst uit je onderneming. Het lage tarief gaat omhoog en gaat bovendien voor een stuk minder ondernemingen gelden.

Belasting op vermogen (box 3) omhoog

Heb je meer dan €50.651 aan gespaard of belegd vermogen? Dan moet je vermogensbelasting betalen. De vermogensbelasting gaat sowieso veranderen de komende jaren. Maar eerst stijgt het belastingtarief op gespaard en belegd vermogen in 2023 van 31% naar 34%,

Koopkrachtpakket (particulieren)

Het kabinet trekt dus bijna €18 miljard uit om de forse koopkrachtdaling wat te beperken. Door de volgende maatregelen gaan de lage inkomens er, naar verwachting, ongeveer €3.000 tot €4.000 op vooruit in 2023.

Minimumloon en AOW 10% omhoog

Het wettelijk minimumloon gaat per 1 januari 2023 in 1 keer met 10% omhoog naar €1.932 bruto per maand. Gekoppelde uitkeringen stijgen net zo hard.

€1.300 energietoeslag voor lage inkomens

Iedereen met een inkomen van minder dan €1.310 (alleenstaand) of €1.871 (samenwonend) kan een eenmalige toeslag aanvragen via de gemeente. Dit bedrag is in juli verhoogd van €800 naar €1.500. Mensen die al een uitkering ontvangen, krijgen dit bedrag automatisch.

Verlaging belasting op arbeid

De meeste maatregelen hebben invloed op jouw besteedbare inkomen als kleine ondernemer.

Het koopkrachtpakket moet er voor zorgen dat dit voor de particulieren wat beperkt word. Het koopkrachtpakket moet niet alleen de lage, maar ook de middeninkomens ondersteunen. Daarom gaat in 2023 het tarief in de eerste schijf van de inkomstenbelasting omlaag van 37,07% naar 36,93%. Het tarief in de hoogste schijf veranderd niet.

Belasting brandstof en energie blijvend laag

Eigenlijk zou per 1 januari 2023 de verlaging van de accijnzen op benzine en diesel verdwijnen. Het nieuwe plan is om deze verlaging in ieder geval tot volgende zomer te behouden. Ook de belastingkorting op energieprijzen blijft voorlopig hetzelfde.

Huur en zorgtoeslag gaat omhoog

Gezinnen ontvangen nu maximaal €211 per maand aan zorgtoeslag. Dat bedrag gaat eenmalig omhoog met ongeveer €34 per maand. Ook de huurtoeslag en het kindgebonden budget stijgen volgend jaar flink.

Prijsplafond energie

Op de valreep nog een maatregel om huishoudens dit jaar nog te helpen. De prijs voor gas wordt tot 1.200 m3 gas en 2.400 kWh energie verlaagd naar de prijzen van vorig jaar (€1,50 per m3 gas, €0,70 per kWh)